Оцінка вартості прав на об´єкти інтелектуальної власності відповідно до Міжнародних стандартів оцінки здійснюється з метою визначення:

– бази оподаткування майна фірми;

– вартості інтелектуальної (промислової) власності, яка вноситься до статутного фонду;

– вартості виключних прав, що передаються на підставі договору про передачу прав на об´єкт інтелектуальної власності або ліцензійного договору на право використання такого об´єкта;

– розміру компенсації, яку необхідно виплатити згідно з чинним законодавством власникові інтелектуальної власності за порушення його виключних (майнових) прав.

Необхідність оцінки вартості прав на об´єкти інтелектуальної власності виникає також при взятті ОІВ на бухгалтерський облік, при визначенні ціни ліцензії; при страхуванні, передачі інтелектуальної власності в заставу з метою отримання кредиту; при банкрутстві підприємства в процесі його ліквідації з метою задоволення позовів кредиторів, а також в інших випадках.

Випадки, в яких виникає необхідність оцінки будь-якого майна, зокрема прав на ОІВ, можна розбити на дві групи.

До першої групи відносять випадки, коли змінюється юридичний статус об´єкта оцінки або підприємства:

– очікується операція з продажу або купівлі власності, що підпадає під оцінку;

– очікується розподіл майна між власниками підприємства (у США близько 30% замовлень на оцінку відбувається з цієї причини);

– очікується виділення з крупного підприємства невеликої життєспроможної фірми;

– планується поглинання одного підприємства іншим;

– очікується реорганізація фірми (наприклад, перехід від АТЗТ до ВАТ);

– очікується ліквідація підприємства;

– надійшло попередження про відчуження активу державою.

До другої групи входять ситуації, коли юридичний статус активу підприємства, що підпадає під оцінку, не змінюється:

– виникла необхідність включити нематеріальний актив до статутного фонду (сьогодні в Україні більше половини замовлень на оцінку виконується з цією метою);

– очікується укладання ліцензійної угоди і необхідно обґрунтувати розрахунок плати за користування активом;

– необхідно визначити розмір авторської винагороди;

– планується отримати банківський кредит під заставу виключних прав власника інтелектуальної власності (на практиці виявляється рідко);

– складається бізнес-план з метою залучення інвестицій;

– визначається розмір податку на майно при його даруванні або успадкуванні;

– здійснюється страхування інтелектуальної власності;

– проводиться розрахунок компенсації за збиток, завданий, наприклад, порушником виключних прав.

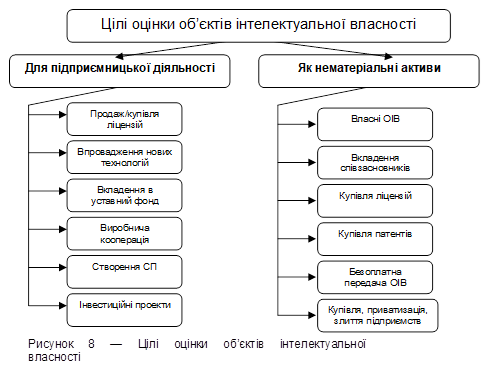

Схематично цілі оцінки зображені на рис. 8.

Прийоми, що застосовуються для визначення вартості прав на об´єкти інтелектуальної власності, можна поділити на три групи: підходи, методи і методики.

Підходи дають принципи визначення вартості.

Методи визначають процедуру розрахунку вартості.

Методики розглядають застосування того чи іншого методу стосовно конкретних об´єктів інтелектуальної власності та конкретних цілей розрахунку.

Рисунок 8 — Цілі оцінки об’єктів інтелектуальної власності

Оцінка вартості прав на конкретний об´єкт інтелектуальної власності у конкретному випадку їх використання є досить складною процедурою й у кожному випадку вимагає унікального вирішення задачі. Однак за усього розмаїття таких випадків існує три загальновизнаних підходи до оцінки прав на об´єкти інтелектуальної власності: витратний підхід, порівняльний (ринковий) підхід, дохідний підхід.

Витратний підхід (підхід на основі активів) ґрунтується на припущенні, що вартість об´єкта інтелектуальної власності дорівнює вартості витрат на його створення, доведення до робочого стану й амортизацію. Цей підхід до розрахунку вартості влаштовує покупця, тому що він може документально відстежити витрати на створення об´єкта інтелектуальної власності і, таким чином, переконатися, що ця вартість виправдана. Але він не вигідний для продавця, оскільки останній одержить суму, що дорівнює лише понесеним витратам на створення об´єкта інтелектуальної власності, тобто без прибутку.

Порівняльний (ринковий) підхід до оцінки вартості прав на об´єкти інтелектуальної власності припускає використання прийому порівняння продажів. Сутність підходу полягає в порівнянні об´єкта, що оцінюється, з аналогічними за призначенням, якістю і корисністю об´єктами, які були продані на цей час на аналогічному ринку. Цей підхід дає так звану “справедливу ціну”, тобто таку ціну, за яку продавець, який володіє інформацією про ринкову вартість аналогічних об´єктів, готовий продати об´єкт інтелектуальної власності, а покупець, який також володіє повною інформацією про об´єкт інтелектуальної власності і ринкову вартість аналогічних об´єктів, готовий купити даний об´єкт інтелектуальної власності. Тобто ціна встановлюється ринком і влаштовує як продавця, так і покупця.

Дохідний підхід припускає, що ніхто не стане вкладати свій капітал у придбання того чи іншого об´єкта інтелектуальної власності, якщо такий саме дохід можна одержати будь-яким іншим способом.

Суть підходу полягає в тому, що вартість прав на ОІВ визначають як функцію доходу, що може принести використання даного ОІВ у майбутньому.

Для розрахунку поточної вартості об´єкта оцінки застосовують два основних прийоми: дисконтування і капіталізацію доходу.

У рамках кожного підходу існує один або декілька методів оцінки. Зв´язок між підходами і методами оцінки наведений у табл. 3. Перелік наведених методів не є вичерпним.

Таблиця 3 — Зв´язок між підходами до оцінки об´єктів інтелектуальної власності і методами оцінки

| Підхід до оцінки | Метод оцінки |

| Витратний підхід | Метод прямого відтворення.

Метод заміщення. Метод вихідних витрат |

| Порівняльний (ринковий) підхід | Метод порівняння продажів

|

| Дохідний підхід | Метод прямої капіталізації доходів.

Методи непрямої капіталізації доходів: – надлишкового прибутку; – роялті; – звільнення від роялті |

Метод прямого відтворення активу визначає суму витрат, які є необхідними для створення нової точної копії активу, що оцінюється. Ці витрати повинні ґрунтуватися на сучасних цінах та сировині, матеріалах, енергоносіях, комплектуючих виробах, інформації, а також на середньогалузевій вартості робочої сили певної кваліфікації. Метод прямого відновлення є переважним методом розрахунку вартості унікальних нематеріальних активів.

Метод заміщення використовує принцип, який стверджує, що максимальна вартість власності визначається мінімальною вартістю, яку необхідно сплатити під час придбання активу аналогічної корисності або з аналогічною споживчою вартістю. Ця вартість має назву вартості нового активу, який є еквівалентним за функціональними можливостями і варіантами його використання, але необов´язково подібного об´єкта інтелектуальної власності, що заміщується.

Метод вихідних витрат базується на фактично понесених витратах, що вибрані з бухгалтерської звітності підприємств за кілька останніх років. Особливо необхідно звернути увагу на дві обставини: їх розмір і строк створення активу. Витрати, які були проведені раніше, за необхідності повинні бути скориговані у відповідному напрямку, а потім проіндексовані з урахуванням їх строку давності.

Витратний метод найчастіше використовується для оцінки нематеріальних активів, які не беруть участі у формуванні майбутніх прибутків і які не приносять прибутку на цей час, наприклад, коли нематеріальні активи, що оцінюються, мають соціальне значення або беруть участь в оборонних програмах, програмах безпеки державного або регіонального значення.

Метод порівняння продажів, по суті, збігається з порівняльним підходом. Визначена за цим методом ціна об´єкта інтелектуальної власності є найбільш достовірною, оскільки вона сформована ринком. Однак в Україні за низки причин (відсутність розвиненого ринку об´єктів інтелектуальної власності, недоступність баз даних про результати продажу об´єктів інтелектуальної власності тощо) цей метод практично не використовується.

Метод прямої капіталізації ґрунтується на переведенні прибутку від комерційного використання об´єкта інтелектуальної власності у вартість останнього. Цей метод використовують найчастіше як експрес-метод для розрахунку залишкової вартості, а іноді — для оцінки активів, строк життя яких практично не визначений. Процедура цього методу передбачає, по-перше, виявлення джерел і розмірів чистого прибутку, по-друге, виявлення ставки капіталізації, і, по-третє, визначення вартості активу як результат від ділення чистого прибутку на ставку капіталізації.

Метод надлишкового прибутку ґрунтується на припущенні того, що продукція, яка виготовлена з використанням об´єкта інтелектуальної власності, приносить додатковий прибуток порівняно з продукцією, яка виготовляється без використання цього об´єкта інтелектуальної власності. Розрахунок вартості проводиться за формулою

![]() , (1)

, (1)

де РV — розрахункова вартість об´єкта інтелектуальної власності;

t — розрахунковий період (роки);

Сi — грошовий потік (надлишковий прибуток) у періоді i;

i — ставка дисконту (зменшення).

Метод роялті визначає вартість об´єкта інтелектуальної власності як частку від бази роялті (доходу, прибутку, вартості основної сировини). Розмір цієї частки має назву ставки роялті:

![]() , (2)

, (2)

де Сi— грошовий потік (база роялті), грн;

R — ставка роялті, %.

Особливий інтерес становить на сьогодні оцінка вартості торгової марки і її ринкової позиції, тобто економічний аспект інтелектуальної власності є досить цікавим.

На сьогодні теорія і практика оцінювання вартості торгової марки (бренда) подані досить широким спектром методів.

Одним із найбільш поширених є так званий “метод premіum-prіce”: різниця між ціною продукції брендованої фірми і такої, що не є брендом, помножується на натуральний обсяг продаж. Результат і вважають вартістю бренда. Однак важко знайти продукцію з тими самими характеристиками і якостями для того, щоб зі стовідсотковою впевненістю можна було б говорити про об´єктивність підрахунків.

Ще одним із способів визначення вартості цього нематеріального активу є метод підрахунку витрат, що були здійснені для “розкручування” торгової марки на шляху її еволюціонування до статусу бренда. Однак не завжди ці витрати обернуться бажаним результатом, тобто створенням дійсного бренда. Саме тому і цей метод має певні обмеження.

Практикується у світі і такий підхід: розраховується вартість заміщення бренда, тобто та сума витрат, на понесення яких компанії необхідно піти в нинішніх умовах з метою досягнення аналогічних позицій для небрендованої продукції даного типу. Але назвати ідеальним не можна і цей метод, тому що де критерій того, що гіпотетичний бренд відповідає дійсному? [2].

Існує також і так звана модель Фішбейна-Розенберга [5], що дозволяє визначити показник ставлення споживачів до бренда (Aіj): розраховується сума добутків показника питомої значущості характеристики бренда для споживача (wjk) і міри наявності з його погляду даної характеристики в цьому бренді в балах (xіjk):

Знов-таки істотна частка суб´єктивізму не дозволяє вважати модель досконалою.

Найбільш поширеним способом визначення збільшеної вартості бренда компанії є так званий метод дисконтованих грошових потоків, який застосовується світовим лідером з оцінки вартості брендів компанією Іnterbrand. Метод враховує розмір додаткових доходів, одержаних компанією іменем її торгової марки (брендом), а також додаткових витрат, що були здійснені для досягнення позицій, які були завойовані торговою маркою (статус бренда). У нормі дисконту при цьому враховують ринкові, організаційно-управлінські і юридичні ризики, сума яких додається до базової норми дисконту. Далі на базі всім відомого методу обчислюють вартість дисконтованого грошового потоку, що і розглядається як оцінка бренда як нематеріального активу компанії, об’єкта її інтелектуальної власності, що дозволяє робити висновок про економічну ефективність його використання. У загальному вигляді у формалізованій інтерпретації цей метод можна подати так (4):

![]() , (4)

, (4)

де ДГП — розмір дисконтованого грошового потоку (вартість торгової марки, бренда), грош. од.;

Ді — додаткові доходи в періоді і, одержані іменем торгової марки, грош. од.;

Ві — додаткові витрати в періоді і, понесені на створення імені торгової марки і “розкручування” бренда, грош. од.;

Е — норма дисконту, що враховує базову норму, а також ринкові, організаційно-управлінські і юридичні ризики;

Т — “часовий обрій”, період часу, за який здійснюється розрахунок;

t — кількість періодів, що відокремлюють поточний період від розрахункового.

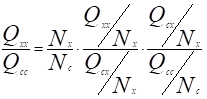

У зв´язку з необхідністю репозиціонування виникає ще одна проблема марочної політики — оцінка положення марок підприємства на ринку. Для вирішення цієї проблеми одним із найбільш вдалих є підхід, запропонований бельгійським ученим Ж.-Ж. Ламбеном. Для оцінки положення торгової марки на ринку він застосовує модель декомпозиції, за допомогою якої частка марки на ринку розбивається на декілька складових:

– рівень проникнення;

– рівень ексклюзивності;

– рівень інтенсивності.

Запропонований підхід стає зрозумілим, якщо ввести такі позначення:

С — категорія товарів, до якої належить марка Х;

NХ — кількість покупців, що купують X;

NC— кількість покупців, що купують С;

QXX — кількість товарів марки Х, яку придбали покупці Х;

QCX — кількість товарів С, яку придбали покупці марки Х;

QCC — кількість товарів категорії С, яку придбали покупці С.

Тоді частка ринку для кожної товарної марки може бути розрахована за формулою (5):

. (5)

. (5)

Для визначення показників NC, NX, QCX, QCC, QXX маркетологам необхідно здійснювати постійні маркетингові дослідження переваг споживачів і виміри кількості покупок різних марок. Ця методика розрахунку не є вже новою для багатьох вітчизняних підприємств, що освоюють марочну політику, і становить безсумнівний інтерес, тому що дозволяє ідентифікувати причини зміни положення марки на ринку. Частка торгової марки може падати внаслідок того, що вона втрачає споживачів (знижується рівень проникнення), покупці відводять розглянутій марці меншу частку в загальній купівлі цієї категорії товару (знижується рівень ексклюзивності): покупці цієї товарної категорії закуповують її в менших кількостях порівняно із середніми кількостями закупок товарів цієї категорії (знижується рівень інтенсивності). Відслідковуючи дані ринкові індикатори в часі, менеджер марки може запропонувати своєчасні заходи з коригування і прийняти рішення щодо репозиціонування марки. Під час здійснення цієї процедури маркетологи зобов´язані пам´ятати, що марка має відрізнятися від марки-конкурента і певним чином переважати її.

Для оцінки рівня конкурентоспроможності торгової марки пропонується оцінювати її потенціал. Ця оцінка дозволяє діагностувати поточний стан марочного потенціалу і формувати стратегічні орієнтири його розвитку на основі найбільш сильних сторін, а також урахування “слабких місць”. Під потенціалом торгової марки можна розуміти інтегральну характеристику, що відображає силу конкурентних позицій торгової марки, обумовлених сукупно факторами її внутрішньої і зовнішньої конкурентоспроможності, а також “параметрами торгової марки”, що походять із самої сутності даного нематеріального активу.

До першої групи факторів можна віднести такі:

1) інноваційну активність торгової марки (кількість інноваційних продуктів за період);

2) індекс унікальності технологій, що застосовуються (відношення кількості унікальних провідних технологій до загальної їх кількості);

3) показник винахідницької (раціоналізаторської) активності персоналу (відношення кількості винаходів, рацпропозицій за період до загальної кількості робітників);

4) середню тривалість життєвого циклу інноваційного продукту;

5) показник популяризації марочного іміджу (відношення темпів зростання прибутку від реалізації продукції за період до темпів зростання витрат на рекламу).

До другої відносять такі фактори:

1) наявність правової захищеності торгової марки;

2) володіння часовим пріоритетом на ринку;

3) величину унікальності торгової марки (показник, зворотний загальній кількості марок-конкурентів, що діють на ринку).

Як чинники, що характеризують досягнуті позиції іміджевості (параметри торгової марки), розглядаються:

1) адекватність торгової марки;

2) сила домінування марки (глибина марочного проникнення, частка ринку);

3) масштабність торгової марки (темпи марочної експансії);

4) показник споживацької лояльності (дорівнює середній кількості торгових марок-конкурентів із загальної їх кількості на ринку, які розглядає для себе як можливі альтернативи усереднений споживач, але від яких він відмовляється, демонструючи тим самим свою лояльність і прихильність до цієї марки. Вимірюється показник в одиницях (кількість торгових марок).

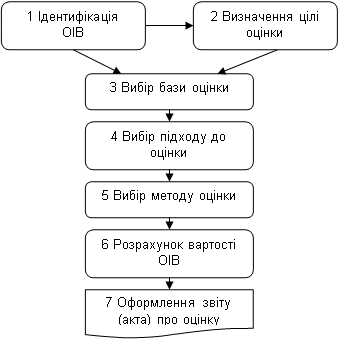

Принципова схема, що відображає послідовність оцінки прав на об´єкти інтелектуальної власності, зображена на рис. 9.

Рисунок 9 — Послідовність оцінки прав на ОІВ

Оцінка проводиться із застосуванням бази, що відповідає ринковій вартості або неринковим видам вартості. До неринкових видів вартості відносять: залишкову вартість заміщення, інвестиційну вартість тощо.

Наступним кроком є вибір підходу до оцінки. Вибір підходу є обумовленим видом об´єкта інтелектуальної власності, метою і базою оцінки. Після того як буде обрано той або інший підхід, у його рамках вибирають метод оцінки і, нарешті, проводять розрахунок вартості прав на об´єкт інтелектуальної власності. Бажано виконати розрахунок не менш ніж двома методами. Процедура оцінки завершується оформленням звіту про оцінку, в якому повинна бути відображена всебічно обґрунтована вартість прав на об´єкт інтелектуальної власності.

Відповідно до Положення (стандарту) бухгалтерського обліку 8 “Нематеріальні активи” об´єкти інтелектуальної власності визнаються нематеріальними активами і передбачається (ст. 5) проведення бухгалтерського обліку для таких груп об´єктів інтелектуальної власності:

– права на знаки для товарів і послуг (товарні знаки, торговельні марки, фірмові найменування та ін.);

– права на об´єкти промислової власності (право: на винаходи, корисні моделі, промислові зразки, сорт рослин, породи тварин, ноу-хау, захист від недобросовісної конкуренції тощо); авторського і суміжні з ними права (право на літературні і музичні твори, програми для ЕОМ, бази даних та ін.).

Придбаний або отриманий на безоплатній основі oб’єкт інтелектуальної власності відображається на балансі, якщо існує ймовірність одержання в майбутньому матеріальної вигоди, пов´язаної з її використанням, а його вартість може бути ймовірно визначена. Таким чином, для того, щоб поставити об´єкт інтелектуальної власності на бухгалтерський облік, необхідно визначити його вартість.

Ще однією умовою поставлення об´єкта інтелектуальної власності на бухгалтерський облік є те, що термін використання прав на об´єкт інтелектуальної власності повинен бути не менше одного року або не менше операційного циклу, якщо він перевищує один рік.

Використання інтелектуальної власності як нематеріального активу в господарській діяльності підприємств і відображення в бухгалтерському обліку операцій руху таких об´єктів дозволяє:

– документально підтверджувати довгострокові майнові права за допомогою обліку їх у балансі підприємства та створювати відповідні фонди амортизаційних відрахувань; одержувати додатковий прибуток від передачі прав на використання об´єктів інтелектуальної власності, а також забезпечувати (залежно від обсягу переданих прав) обґрунтоване регулювання цін на інноваційну продукцію підприємства;

– виплачувати фізичним особам авторські винагороди, минаючи фонд заробітної плати, з віднесенням витрат з виплати авторської винагороди на статтю собівартості продукції “Інші витрати”, тобто без обмеження розмірів виплат і без традиційних відрахувань у страхові та інші фонди.

Таким чином, поставлення інтелектуальної власності на бухгалтерський облік є одним із варіантів введення інтелектуальної власності до господарського обороту і дає можливість підприємству отримати додатковий прибуток.